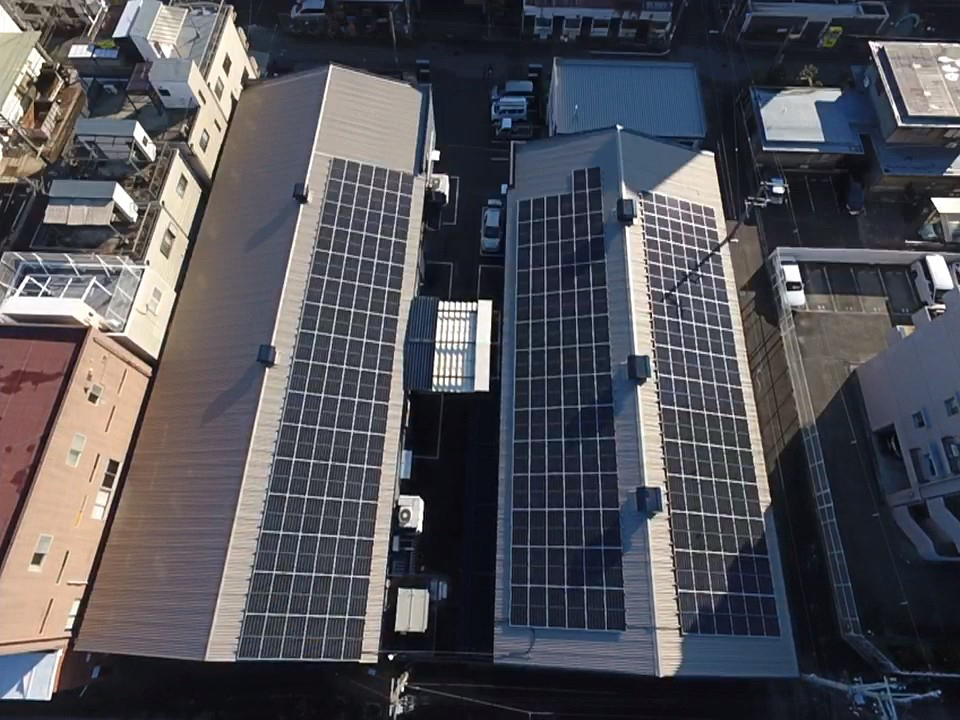

産業用

私たちはより良い未来のために、地元岡山のサッカークラブ「ファジアーノ岡山」のオフィシャルスポンサーや、岡山市保有施設の屋根へ太陽光発電を設置し、売電収入の一部で地域貢献を実施するなど、地域のみなさまへ還元する取り組みを実施しております。

取り組み事業内容

再生可能エネルギーとは、自然の力や廃棄物などを活用して発電し、繰り返し使うことができる環境に優しいエネルギーです。

当社では太陽光設置工事やメンテナンスなどを行なっており、持続可能なエネルギーの循環、地域経済への貢献を目指します。

電気自動車から自宅に充電できるV2Hや、オール電化などの省エネ事業を実施しております。

お客さまのニーズに最適な設備機器をご提案します。